Di Antonio Bordoni

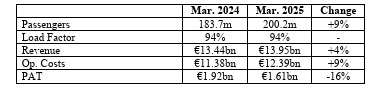

Dobbiamo innanzitutto ricordare come Ryanair operi oggi con un suo gruppo composto da cinque distinte aerolinee, la Buzz, la Lauda Europe (“Lauda”), la Malta Air, Ryanair DAC e Ryanair UK. Questo il prospetto riassuntivo reso noto in data 19 maggio scorso relativo all’esercizio chiusosi al 31 marzo 2025 (1)

Nei dodici mesi che vanno dall’aprile 2024 a marzo 2025 i passeggeri trasportati dal gruppo Ryanair sono assommati alla incredibile e troppo sottovalutata cifra di oltre 200 milioni: mai una compagnia aerea europea aveva raggiunto questo incredibile numero e dal momento che nessuno lo mette in evidenza, vogliamo farlo noi. In campo europeo alle sue spalle, ma molto indietro, si pone il gruppo Lufthansa il quale al 31 dicembre 2024 dichiara di aver trasportato 131.3 milioni di passeggeri. E per trovare compagnie che si avvicinano ai numeri di Ryanair bisogna andare oltreoceano negli Usa. Qui abbiamo la fondatrice del fenomeno low cost, la Southwest, la quale nel suo ultimo bilancio mostra di aver trasportato 175 milioni di passeggeri. La United Airlines si ferma a 174 milioni, l’unico vettore al mondo che ha superato il numero di Ryanair è il gruppo American Airlines con 226 milioni di passeggeri; la Delta Airlines nel 2024 si trova alla pari con Ryanair avendo appena superato i 200 milioni di passeggeri. Tirando le somme possiamo dire che in termini di passeggeri trasportati nelle prime cinque posizioni mondiali troviamo quattro compagnie a stelle e strisce e l’irlandese Ryanair.

Passando al Revenue Ryanair ha prodotto 13.95 miliardi di euro. Su questo specifico fronte possiamo svolgere interessanti confronti cercando di scoprire quali sono state nel 2024 le compagnie aeree più redditizie. L’esercizio si può fare mettendo a rapporto l’utile di esercizio prodotto con il revenue generato.

Ebbene dalla tabella pubblicata in apertura apprendiamo che Ryanair ha dichiarato un profitto di 1.61 miliardi di euro (PAT) su un totale revenue di 13.95 miliardi , il margine risultante è quindi pari all’11,54%

Se stesso esercizio viene fatto sui tre gruppi che operano in Europa troviamo che solo il gruppo IAG (British Airways/Iberia) ha avuto un margine operativo superiore, mentre Lufthansa e AF/KL sono nettamente inferiori al margine di Ryanair. Rispetto alla capostipite delle compagnie low cost il margine di Ryanair risulta di molto superiore (2)

Profit after tax Revenue Margine operativo

-Lufthansa Group 1380 37581 3,67%

-IAG Group 4283 32100 13,34%

-AF/KL 396 7900 5.01%

-Southwest 465 27483 1,69%

Lavorando sempre sul revenue e mettendolo a confronto con il numero passeggeri possiamo ottenere la tariffa media pagata da ogni passeggero, la quale per Ryanair risulta essere di 69,68 euro. Su questo specifico tema non possiamo far confronti con i gruppi europei in quanto i loro voli comprendono anche il network intercontinentale. Più corretto raffrontarsi con altre compagnie low cost quale ad esempio la easyJet.

Revenue N° passeggeri Fare x pax

-Ryanair 13.950.000.000 200.200.000 69,68

-easyJet (3) 11.064.000.000 89.700.000 123,34

Non è possibile pubblicare il dato di Wizz Air in quanto pur conoscendo il numero passeggeri trasportati nell’esercizio 24/25 (63.400.000) la presentazione dei risultati finanziari sarà fatta solo in data 5 giugno 2025.

Interessante anche seguire l’incidenza delle ancillary incassate da Ryanair sul totale revenue prodotto:

2024/2025 2023/2024 2014/2015

Total Revenue: 13,948.5 13,443.8 5,654.0

-Scheduled revenues 9,229.8 9,145.1 4,260.3

-Ancillary revenue 4,718.7 (34%) 4,298.7 (32%) 1,393.7 (24,65%)

Avendo esteso l’indagine a un decennio prima (2014/2015) possiamo constatare il progressivo e costante aumento dell’incidenza delle ancillary sul revenue prodotto, si è infatti passati dal 24,65% al 34% : dieci punti percentuali nell’arco di un decennio.

Passando sul fronte delle spese queste risultano aumentate su ogni componente, né poteva essere differentemente visto l’espandersi dell’operativo che ha visto nell’ultimo esercizio la compagnia operare su 37 paesi in 233 aeroporti, 93 basi con una flotta composta da 618 aerei.

Queste le componenti che hanno registrato i più alti incrementi:

- I costi del personale sono aumentati del 17% a 1,75 miliardi di euro a causa della flotta più grande, dei settori più estesi del 9%, dei ritardi nelle consegne dei Boeing che hanno portato a un rapporto di equipaggio più alto e all’annualizzazione degli aumenti retributivi per la produttività dell’equipaggio attuati nel secondo semestre dell’anno fiscale 2014.

- Manutenzione, materiali e riparazioni sono aumentati del 15% a 0,48 miliardi di euro, grazie all’aumento dell’utilizzo, all’inflazione della manodopera e ai ritardi nelle consegne degli aerei Boeing, parzialmente compensati da modesti crediti di compensazione dei ritardi ricevuti.

- I costi di rotta (radiofacility charges) sono aumentati del 14% a 1,17 miliardi di euro, principalmente a causa dell’aumento del 9% delle ore di volo e dell’aumento dell’11% delle tariffe di Eurocontrol a partire da gennaio 2025.

- I diritti aeroportuali e costi di handling sono aumentati del 13% a 1,68 miliardi di euro, a causa della crescita del traffico del 9% e all’aumento delle tariffe di atterraggio, ATC a terra e di assistenza aeroportuale.

Molto interessante per noi italiani la tabella riportata alla pagina 12 del Rapporto:

Il mercato italiano si conferma anche quest’anno al primo posto per produzione di revenue. Dei 13.9 miliardi prodotti, 2.9 mld -ovvero il 21,29- vengono dall’Italia.

Outlook. La Ryanair prevede che la capacità europea di corto raggio rimarrà limitata per i prossimi anni, poiché molti degli operatori europei di Airbus sono ancora alle prese con le riparazioni dei motori Pratt & Whitney, i due grandi produttori OEM (Original Equipment Manufacturer) sono in forte ritardo con le consegne di aeromobili.

Continua il consolidamento delle compagnie aeree dell’UE continua compresa l’imminente vendita di TAP e il primo avvenuto passaggio di Ita Airways a Lufthansa. I consolidamenti, annota Ryanair, si traducono in vincoli di capacità, e ciò “unitamente al nostro sostanziale vantaggio in termini di costi, alla solidità del nostro bilancio, agli ordini di aeromobili low-cost e alla resilienza operativa di leader del settore, faciliteranno, a nostro avviso, la crescita profittevole controllata di Ryanair fino a raggiungere 300 milioni di passeggeri all’anno entro il FY34.”

Per il prossimo esercizio(25/26) si prevede una crescita limitata, a causa delle consegne limitate/ritardate degli aeromobili Boeing.

“Dopo un anno di costi unitari piatti, prevediamo una modesta inflazione dei costi unitari nel FY26, in quanto la consegna di un maggior numero di Gamechangers, la forte copertura del carburante e il controllo dei costi in tutte le compagnie aeree del Gruppo contribuiscono a compensare l’aumento delle rotte e delle tariffe ATC, nonché l’aumento dei costi ambientali a seguito dello svincolo delle quote gratuite dell’ETS e dell’introduzione di un obbligo di miscela SAF a partire dal gennaio 2025.” (4)

PS: Manca ogni raffronto con i numeri di Ita Airways in quanto la nostra compagnia alla data odierna non ha ancora pubblicato il suo Annual Report relativo all’anno 2024.

- Ryanair Report pubblicato il 19 maggio 2025

- Le cifre da noi riportate si intendono espresse in milioni. Per i tre gruppi europei si tratta di euro, per la Southwest di dollari. L’acronimo PAT sta per Profit After Tax.

- Il revenue di easyjet riportato nel bilancio in sterline (9.309) è stato tradotto in euro.

- SAF = Sustainable Aviation Fuel, o carburante sostenibile per l’aviazione, ed è un tipo di carburante per l’aviazione prodotto senza l’utilizzo di materie prime fossili. Si tratta di un’alternativa al carburante convenzionale (kerosene) con l’obiettivo di ridurre le emissioni di carbonio dell’aviazione.